ECONOMIE ET DETTE DES ETATS par Michel CABANNES

M. MICHEL CABANNES, notre conférencier:

Maître de Conférences, Habilité à Diriger des Recherches (HDR) - retraité

Thèmes de recherche

- Politique économique

- Finances locales

Dernières publications

Travaux scientifiques récents

-

La gestion des collectivités locales françaises : une orthodoxie non libérale, Bulletin CPAU n°41

2006.

-

Les politiques économiques face aux problèmes d’endettement public, Cahiers français n°335 novembre

décembre 2006.

-

L’Europe entre dilution marchande et création collective, Journées d’études F.Perroux Bordeaux 2004.

- Les collectivités territoriales face au défi de l’Union monétaire, in Colectividades territoriais, financiamento e cooperacao transfronteirica, Coimbra, 2002.

Présentation de la conférence

Économie et dette des États

La dette des États fait l’objet de préoccupations légitimes et parfois de peurs irraisonnées. Sa forte augmentation en France et dans les autres pays développés depuis les années 1980 et surtout depuis la crise de 2008-2009 soulève plusieurs questions.

Quels sont les déterminants qui agissent sur la dette publique ?

Après avoir servi pendant des siècles surtout à financer des guerres, la dette publique contemporaine est liée à des facteurs économiques : les besoins de l’État social, les pressions anti impôts, les taux d’intérêt et le taux de croissance de l’économie.

Quelles sont les implications de la dette publique sur l’économie ?

Les risques de sa dérive sont généralement surestimés, notamment à propos des rapports entre les générations. Un gonflement de la dette a des effets variables suivant le contexte économique et des inconvénients différents de ceux qui sont souvent évoqués.

Quelles sont les différentes voies pour réduire la dette publique ?

Les politiques d’austérité ont été largement utilisées en Europe mais sans parvenir à réduire sensiblement la part de la dette dans le PIB. L’histoire contemporaine montre que sa diminution est le plus souvent le résultat de l’inflation et de la forte croissance de l’économie.

L’attention portée sur la dette publique ne doit pas faire oublier les risques des excès de la dette privée qui sont à l’origine de la crise financière qui a failli emporter nos économies.

La CONFERENCE

1) La dette de l’État hier.

La dette de l’Etat n’est pas chose nouvelle. Elle a eu au cours des âges de nombreuses origines et parfois des effets graves

- L’invention de la dette publique: les cités italiennes. Les souverains empruntaient auprès des riches citoyens qui devinrent banquiers de l’Europe.

- La dette en France sous l’ancien régime. Louis IX, Philippe le bel, François 1er, Louis XIV, Louis XVI.

- La dette en France à l’époque contemporaine..

- La dette publique augmente principalement sous l’influence des guerres: 1870, première et seconde guerre mondiale.

2.La dette publique aujourd’hui.

Le conférencier a d’abord défini ce qu’est la dette publique :

La dette publique: dette des administrations publiques.

La dette de l’État: plus des ¾ de la dette publique.

Autres administrations publiques: ODAC, APUL (collectivités publiques) et ASSO (organismes de Sécurité sociale).

Ensuite il a apporté des précisions sur des notions souvent utilisées dans les médias mais souvent confuses dans l’esprit de chacun.

Il rappela les distinctions relatives à la dette publique.

Encours de dette publique et charge de la dette publique.

Encours de dette publique et déficit public.

Dette publique et dette extérieure.

Dette publique et dette totale des agents non financiers.

3) L’évolution du ratio d dette/PIB dépend

- Positivement : de l’écart entre taux d’intérêt réel et taux de croissance du PIB

- Négativement du ratio solde public primaire / PIB.

Taux d’inflation et taux de croissance sont deux éléments prédominants pour l’évolution du ratio dette /PIB

Nous ont ensuite été présentées les évolutions de la dette au cours de période récente

4) Les 30 glorieuses : La dynamique de la décroissance de la dette.

a)La baisse considérable du ratio Dette publique/PIB.

1944 : près de 200%, 1946 74%, 1955 31%, 1975 15%.

b) Les trois facteurs explicatifs.

La croissance forte du PIB. Cela réduit D/PIB, accroit les recettes fiscales, réduit le déficit et la dette D.

L’inflation. Cela accroit le PIB nominal, ce qui réduit D/PIB, accroit les recettes fiscales, réduit le déficit et la dette D.

Financement de la dette : administré et très peu coûteux. Avances directes de la Banque centrale au Trésor à taux nul, plancher de bons du Trésor des banques commerciales.

5) Les quarante piteuses : la dynamique de la croissance de la dette.

a) Le gonflement de la dette publique.

La croissance à long terme de D/PIB.

- De 20,8% en 1978 à 96,3% en 2016 (+75,5 pts). Cela vient de l’État (+64,5 pts), puis des ASSO (+9 pts) et des APUL (+2,1 pts)

Plusieurs étapes.

- 1980-1990 : croissance modérée de 20,8% à 35,4% (+14,6 pts)

-

1990-1997 : croissance forte de 35,4% à 61,1% (+25,7 pts).

1997-2007 : stabilisation de 61,1% - 1997-2007 : stabilisation de 61,1% à 64,3% (+3,2 pts).

- 2007-2016 : croissance forte de 64,3% à 96,3% (+32 pts).

La croissance de D/PIB d’autres pays.

b) Les facteurs explicatifs de la hausse tendancielle.

Un régime de croissance suscitant des déficits publics.

- Croissance modérée à Produit fiscal freiné, dépenses accrues

- Mondialisationà Concurrence fiscaleà Produit fiscal freiné.

- Néolibéralismeà Baisses d’impôts directs.

- La permanence des déficits publics depuis les années 1980.

Un régime monétaire et financier suscitant un écart de taux.

- Dette financée par le marché ài > 0 à gros impact sur D/PIB.

- La stabilité des prix freine la croissance du PIB nominal.

- L’enchaînement. Déficità Detteà Charge de la detteàDéficit

c) Les deux bonds en avant de D/PIB.

Le bond des années 1990, lié à l’austérité monétaire.

- D/PIB: de 35,4% en 1990 à 61,1% en 1997 (+25,7 pts)

- Cause: Politiques monétaires restrictives, i très élevés; g faible, donc (i-r) élevé; rentrées fiscales réduites, déficit accru

Le bond d’après 2008, lié à la crise.

- D/PIB: de 64,3% en 2007 à 96,3% en 2016 (+32 pts).

- Cause: la crise des subprimes est passée par là, avec la menace de l’implosion de tout notre système économique, Il a fallu restaurer la confiance entre banques au risque de blocage.

La crise creuse les déficits: effet mécanique sur fiscalité et dépenses, soutien budgétaire de l’activité et des banques; effet sur l’écart de taux. Dans la Zone OCDE: il a fallu faire face aux effets de la récession (1/2); du soutien à l’économie (1/5), aux banques (1/10).

6) L’approche dominante de la dette.

La dette est un constat facile mais il ne faut pas oublier ce qu’elle a permis de faire et de créer

a) Les contreparties oubliées.

- Les actifs publics financiers et non financiers.

- Le patrimoine public net est positif.

- Les services rendus: éducation, justice, sécurité, santé…

-Droits civils et droits sociaux garantis à la naissance.

b) L’idée fausse d’un transfert intergénérationnel.

-La durée moyenne des titres: environ 7 ans.

-Toute dette est la contrepartie d’une créance. On transfère donc à la fois les dettes et les créances qui sont identiquement égales.

c) Les effets de la dette sur la finance.

- Les effets sur les taux d’intérêt.

-Les mécanismes potentiels. L’absence de preuve empirique.

- Les effets sur la finance.

-Un placement de l’épargne plus sûr que la dette privée.

d) Les effets de la dette sur la croissance.

- La thèse de l’absence d’impact sur la croissance. L’équivalence discutable entre impôt et emprunt.

- La thèse d’un seuil d’inversion de l’effet sur la croissance -(C. Reinhardt et K. Rogoff).

7) Une approche alternative de la dette

a) Une opportunité de la dette liée au contexte.

- Des effets tributaires du contexte: le consentement à l’impôt.

-L’ampleur de l’épargne; la part de la dette extérieure.

-Une opportunité liée à la situation macroéconomique.

- L’utilité des déficits publics massifs face à la crise de 2009.

b) L’effet anti-redistributif de la dette.

- La dette publique, source d’une charge générant un transfert des contribuables vers les épargnants.

- L’aspect anti-redistributif du transfert.

c) Les risques d’un endettement public élevé.

- Le risque de perte d’une marge de manœuvre budgétaire.

-Moindre possibilité d’utiliser le budget pour la conjoncture.

- Les charges financières, facteur de rigidité dans les dépenses et source d’un biais dans l’allocation des ressources.

- Le risque de dérive non contrôlable.

- Le risque de hausse générale des taux d’intérêt. Coût d’une hausse des taux de 1%.

- Le risque de hausse spécifique des taux d’intérêt (ex. Grèce).

III. Les moyens de réduire la dette publique.

III.1. Les moyens de l’érosion de la dette.

a) Les deux moyens d’érosion de la dette.

La croissance. Elle réduit les déficits publics en augmentant le produit fiscal et elle améliore l’écart de taux (g-i).

L’inflation. Elle réduit les déficits publics en augmentant le produit fiscal et elle améliore l’écart de taux (g-i).

b) La portée.

Des moyens efficaces.

-Cf. l’après guerre et les 30 glorieuses.

Ce sont des moyens qui ne sont plus d’actualité les situations économiques étant très différentes.

-Le déclin des gains de productivité limite la croissance.

-La cible de 2% d’inflation voulu dans l’Union européenne. freine la croissance

III.2. Les politiques d’ajustement budgétaire

a) Les politiques d’austérité budgétaire.

- Les moyens. Baisse des dépenses. Hausses de la fiscalité.

- Les 2 effets contraires de l’austérité budgétaire sur la dette.

- Un effet direct réduisant par la baisse du déficit.

- Un effet indirect relevant par le frein de la croissance qui dégrade sp (baisse du produit fiscal)

b) L’austérité modulée en Europe.

- Ampleur variable de l’austérité: forte, moyenne, réduite.

- Un soutien monétaire compensateur de la BCE: faibles taux d’intérêt et monétisation indirecte des dettes publiques.

- Les effets de l’austérité modulée.

III.3. Les voies de l’allègement de la dette

a) La réduction unilatérale (défaut de paiement).

-Risque de mesures de rétorsion, perte de confiance des préteurs

-Cas de l’Argentine 2002.

b) La réduction négociée.

-Allemagne 1953. Grèce 2011.

-Pays pauvres (PPTE).

c) La restructuration de la dette.

-Réduction du principal ou des taux, remboursements étalés. Effets: hausse des taux des marchés, incitation à l’austérité.

d) Le Club de Paris.

Et la dette totale ?

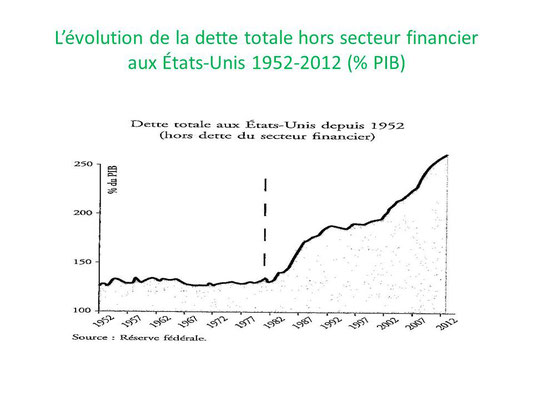

Parlant de dette, on a tendance à la réduire à la dette publique. On oublie souvent la dette totale mondiale hors secteur financier (ménages, entreprises non financières, administrations publiques).

- Une dette très importante.

-170000 milliards $ début 2018, soit 240% du PIB mondial.

- Une dette à dominante privée.

- 2008: Dette privée 70,1%, Dette publique 29,9%

-2017: Dette privée 64,7%, Dette publique 35,3%

- Une dette croissante.

-.États-Unis: hausse de 130% PIB en 1981 à 218% PIB en 2007.

- Monde: +7,3% par an (2000-2007), +5,3% par an depuis 2008.

Cette dette est en forte croissance et pourrait finir par poser des problèmes d’équilibre économiques, et avoir un impact fort pour les finances publiques

À la fin du premier trimestre 2017, la dette publique s'établit à 98,9 % du PIBDette trimestrielle de Maastricht des administrations publiques (APU) - premier trimestre 2017

À la fin du premier trimestre 2017, la dette publique de Maastricht s'établit à 2 209,6 Md€, en hausse de 62,3 Md€ par rapport au trimestre précédent. Exprimée en pourcentage du produit intérieur brut (PIB), elle augmente de 2,6 points par rapport au quatrième trimestre 2016, à 98,9 %. La dette publique nette augmente plus modérément (+24,8 Md€).

Informations rapides

No 171

Paru le : 30/06/2017

Sommaire

- La dette publique augmente de 62,3 Md€ par rapport au trimestre précédent

- Les dettes de l'État et des administrations de sécurité sociale augmentent

- Les dettes des administrations publiques locales et des organismes divers d'administration centrale diminuent

- Au premier trimestre 2017, la dette publique nette augmente de 24,8 Md€

- La valeur globale des détentions en actions cotées et en titres d'OPC croît

Avertissements : La dette trimestrielle étant fondée sur des sources comptables moins complètes que les comptes annuels, son profil demeure révisable pendant plusieurs trimestres.

La seule variation de la dette sur une période ne permet pas de déduire le déficit public. Pour passer de la variation de la dette brute au sens de Maastricht au déficit, il faut tenir compte de la variation des actifs financiers et des passifs exclus du périmètre de la dette de Maastricht ainsi que du mode de valorisation de la dette nominale. En outre, le déficit public trimestriel publié par l'Insee est corrigé des variations saisonnières et de l'effet des jours ouvrables, ce qui n'est pas le cas de la dette trimestrielle.

La dette publique augmente de 62,3 Md€ par rapport au trimestre précédent

À la fin du premier trimestre 2017, la dette publique de Maastricht s'établit à 2 209,6 Md€, en hausse de 62,3 Md€ par rapport au trimestre précédent. Exprimée en pourcentage du produit intérieur brut (PIB), elle augmente de 2,6 points par rapport au quatrième trimestre 2016, à 98,9 %. La dette publique nette augmente plus modérément (+24,8 Md€).

Les dettes de l'État et des administrations de sécurité sociale augmentent

Au premier trimestre 2017, la contribution de l'État à la dette croît de 49,5 Md€. Cette hausse provient pour l'essentiel de la dette négociable à long terme (+39,5 Md€) et de celle à court terme (+13,7 Md€). Au contraire, les dépôts des correspondants au Trésor diminuent de 3,6 Md€. Les crédits au passif de l'État diminuent légèrement (−0,1 Md€).

La contribution des administrations de sécurité sociale (Asso) à la dette augmente également (+15,0 Md€), du fait de l'Acoss (+10,6 Md€), de l'Unedic (+3,0 Md€), de la Cades (+1,6 Md€) et de la Cnam (+0,2 Md€). Au contraire, les hôpitaux publics se désendettent à hauteur de 0,3 Md€.

Les dettes des administrations publiques locales et des organismes divers d'administration centrale diminuent

Au premier trimestre 2017, la contribution des administrations publiques locales (Apul) à la dette diminue de 1,2 Md€ : les communes se désendettent de 0,8 Md€, les départements de 0,7 Md€ et les syndicats de 0,1 Md€. Au contraire, l'endettement des régions augmente de 0,4 Md€.

La contribution des Odac à la dette diminue elle aussi (−1,0 Md€) du fait de la Caisse nationale des autoroutes (CNA).

|

La dette de Maastricht des APU en fin de trimestre et sa répartition par sous-secteur et par instrument |

|||||

|

2016T1 |

2016T2 |

2016T3 |

2016T4 |

2017T1 |

|

|

Ensemble des adm. publiques |

2139,5 |

2171,2 |

2161,0 |

2147,2 |

2209,6 |

|

en point de PIB (*) |

97,1% |

98,1% |

97,4% |

96,3% |

98,9% |

|

dont, par sous-secteur, consolidée (*) : |

|||||

|

État |

1694,7 |

1724,5 |

1722,2 |

1709,9 |

1759,4 |

|

Organismes divers d'adm. centrale |

19,5 |

18,7 |

17,2 |

12,7 |

11,7 |

|

Administrations publiques locales |

194,3 |

194,7 |

193,1 |

199,6 |

198,4 |

|

Administrations de sécurité sociale |

231,0 |

233,3 |

228,5 |

225,0 |

240,1 |

|

dont, par instrument : |

|||||

|

Dépôts |

36,7 |

37,3 |

38,1 |

36,5 |

32,8 |

|

Titres négociables |

1812,5 |

1843,9 |

1836,6 |

1817,3 |

1887,7 |

|

court terme |

188,5 |

194,5 |

180,3 |

168,0 |

195,8 |

|

long terme |

1623,9 |

1649,3 |

1656,3 |

1649,4 |

1691,9 |

|

Crédits |

290,4 |

290,1 |

286,3 |

293,5 |

289,2 |

|

court terme |

13,8 |

15,0 |

12,6 |

13,3 |

12,2 |

|

long terme |

276,6 |

275,1 |

273,8 |

280,2 |

276,9 |

- Source : Comptes nationaux base 2010 - Insee, DGFiP, Banque de France

Au premier trimestre 2017, la dette publique nette augmente de 24,8 Md€

À la fin du premier trimestre 2017, la dette nette des administrations publiques s'élève à 1 981,7 Md€, soit 88,7 % du PIB (contre 87,8 % au trimestre précédent), en hausse de 24,8 Md€. L'écart de 37,5 Md€ avec la variation de la dette brute traduit principalement de fortes hausses des trésoreries de l'État (+32,3 Md€), des Asso (+5,2 Md€) et des Odac (+0,7 Md€). Par ailleurs, l'État et les Apul prêtent respectivement 0,4 Md€ et 0,2 Md€ à des unités hors des administrations publiques. Enfin, la CNA se fait rembourser 1,3 Md€ de prêts.

|

La dette nette des APU en fin de trimestre et sa répartition par sous-secteur |

|||||

|

2016T1 |

2016T2 |

2016T3 |

2016T4 |

2017T1 |

|

|

Ensemble des adm. publiques |

1924,9 |

1949,8 |

1953,3 |

1956,9 |

1981,7 |

|

dont : |

|||||

|

État |

1571,8 |

1592,2 |

1601,4 |

1607,9 |

1624,8 |

|

Organismes divers d'adm. centrale |

2,5 |

3,4 |

3,0 |

–1,5 |

–1,9 |

|

Administrations publiques locales |

182,1 |

182,5 |

180,8 |

187,4 |

186,1 |

|

Administrations de sécurité sociale |

168,5 |

171,6 |

168,1 |

162,9 |

172,7 |

La valeur globale des détentions en actions cotées et en titres d'OPC croît

Au premier trimestre 2017, la valeur totale des actions cotées et des titres d'organismes de placement collectif (OPC) détenus par les administrations publiques (APU) augmente de 4,4 Md€ pour atteindre 224,7 Md€.

La hausse des cours de la Bourse entraîne un gain de valorisation des actions cotées détenues par les Asso (+0,6 Md€). Au contraire, les détentions en actions cotées de l'État diminuent de 1,0 Md€ : les achats de 3,0 Md€ de titres EDF et de 0,3 Md€ de titres Areva par l'État sont contrebalancés par la vente de 1,1 Md€ de titres Engie et par la baisse du cours des actions EDF.

Les détentions de titres d'OPC augmentent (+4,8 Md€). Les Asso en achètent 3,9 Md€. La hausse des cours de la bourse augmente par ailleurs la valorisation des titres détenus par les APU de 1,0 Md€. À l'inverse, les Odac vendent 0,1 Md€ de titres d'OPC.

tableau TableauC – Les actions cotées et les OPC détenues par les administrations publiques

(en milliards d'euros)

|

Les actions cotées et les OPC détenues par les administrations publiques |

|||||

|

2016T1 |

2016T2 |

2016T3 |

2016T4 |

2017T1 |

|

|

Ensemble des adm. publiques |

210,1 |

203,3 |

214,7 |

220,3 |

224,7 |

|

dont : |

|||||

|

État |

56,8 |

52,8 |

57,5 |

55,4 |

54,4 |

|

Organismes divers d'adm. centrale |

28,7 |

27,7 |

29,3 |

32,1 |

32,0 |

|

Administrations publiques locales |

0,1 |

0,1 |

0,1 |

0,1 |

0,1 |

|

Administrations de sécurité sociale |

124,5 |

122,7 |

127,7 |

132,5 |

138,2 |

Partage et Culture en Aspe

Partage et Culture en Aspe